MoneyMate ha introdotto un sistema di rating che, combinando la misurazione della Performance Risk Adjusted con il profilo di rischio, si propone di fornire un valido ed efficace ausilio informativo, di immediata percezione, nella valutazione e nel monitoraggio degli strumenti finanziari.

Questo documento illustra la metodologia applicata da MoneyMate per l'assegnazione del rating. Il documento è diviso in tre sezioni:

- Descrizione dei Profili di Rischio di MoneyMate

- Descrizione del Risk Adjusted Performance Rating

- Opzioni di Analisi

I punti chiave del MoneyMate Star Rating:

- Non tutti gli investitori hanno la stessa propensione al rischio e per questo motivo l'universo dei fondi è suddiviso in diversi segmenti.

- I Fondi vengono classificati all'interno di un profilo di rischio utilizzando un sistema di misurazione delle Performance Risk Adjusted, che cattura un elevato livello di informazioni riguardo al rischio e al rendimento dei fondi.

- Il raggruppamento dei fondi secondo i principi di asset allocation e strategia di investimento non sempre aiuta gli investitori a far combaciare le scelte di investimento con quella che è la reale propensione al rischio. Per questa ragione MoneyMate non classifica i fondi in base all'obiettivo dell'investimento, ma utilizza criteri oggettivi basati sull'analisi delle performance ponderate per il rischio. La politica di investimento di ciascun fondo è sicuramente importante al fine della valutazione del rating ma non è assolutamente un fattore condizionante. Gli avvenimenti degli ultimi tempi ne danno prova. Considerando l'alta correlazione tra tutti i tipi di investimento e settori è chiaro come un approccio basato solo ed esclusivamente sull'asset allocation possa essere fuorviante al fine dell'individuazione del giusto livello di rischio.

- Anche se i Rating forniscono un valido elemento di informazione generale nella valutazione dei singoli fondi di investimento considerati, essi devono comunque essere utilizzati con estrema cura e con l'ausilio di altre informazioni e analisi di approfondimento per poter valutare più attentamente le decisioni di investimento.

- In ogni caso, i Rating non intendono avere la natura di ricerca o informazione volte a raccomandare o suggerire una strategia di investimento riguardante uno o più strumenti finanziari o emittenti di strumenti finanziari. Pertanto, MoneyMate raccomanda sempre di rivolgersi al proprio consulente finanziario di fiducia prima di intraprendere qualunque decisione di investimento avente ad oggetto strumenti finanziari.

Profilo di Rischio MoneyMate

Le scelte di investimento sono determinate dalla propensione al rischio dell'investitore e dai suoi obiettivi. Se, quindi, assumiamo che ogni investitore ha un suo profilo di rischio, dobbiamo identificare quei fondi che aiutano a raggiungere l'obiettivo prefissato (obiettivo di rendimento, dato un determinato livello di rischio). I sistemi tradizionali di classificazione dei fondi basati sull'asset allocation e sulla strategia di investimento adottata non sempre sono efficaci nell'individuazione di tali fondi.

La classificazione secondo il profilo di rischio MoneyMate offre un approccio alternativo, basato sul fatto che fondi con livelli di rischio simile vengono classificati in modo omogeneo. I fondi vengono inseriti in un determinato profilo di rischio in base alla loro volatilità annualizzata degli ultimi cinque anni con osservazioni settimanali.

| Bande di rischio - deviazione standard annualizzata a 5 anni | ||

| Min % | Max % | Profilo di rischio |

| 0 | < 0.5 | 1 |

| 0.5 | < 2 | 2 |

| 2 | < 5 | 3 |

| 5 | < 10 | 4 |

| 10 | <15 | 5 |

| 15 | 25 | 6 |

| 25 | Ð | 7 |

I sette profili di rischio differiscono tra loro rispecchiando la diversa propensione al rischio degli investitori. Profili con basso livello di rischio (da 1 a 3), seguendo le normali regole di trade-off tra rendimento e rischio, vengono associati a rendimenti bassi ma stabili. I profili più alti (da 5 a 7), invece, sono caratterizzati da rendimenti più incerti ma potenzialmente più elevati. Grazie a questo trade-off rischio/rendimento, nella scelta dei loro investimenti, gli investitori classificano i fondi in base alla loro volatilità e li confrontano quindi con il proprio livello di rischio.

Come viene attribuito da MoneyMate il profilo di rischio?

Il profilo di rischio viene calcolato da MoneyMate trimestralmente e si basa esclusivamente sulla analisi quantitativa della volatilità dello strumento e nel rispetto delle seguenti regole statistiche:

- Tutti i rendimenti vengono convertiti in Euro.

- Orizzonte temporale di 60 mesi.

- Osservazioni settimanali.

- Deviazione Standard annualizzata.

MoneyMate inoltre, include nel calcolo soltanto quei fondi che rispecchiano determinate

caratteristiche:

- Il fondo deve essere distribuito nel mercato al quale il Rating si riferisce.

- Il fondo deve avere una serie storica di almeno 5 anni.

- La frequenza di calcolo dei NAV deve essere almeno settimanale e deve avere non meno di 140 prezzi nel periodo di osservazione.

- Quando un fondo ha Multiple Share Classes, MoneyMate ne analizza solo la classe principale, alle classi secondarie viene associato lo stesso profilo di rischio.

- Quando un fondo ha classi Distribution e Accumulation, quest ultima viene considerata come Master Share Class quindi il suo rating verrà associato anche alle classi Distribution.

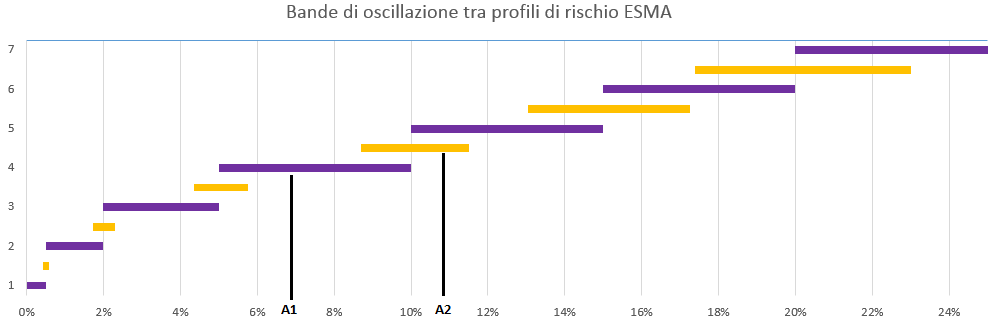

Considerando che la volatilità di un fondo potrebbe variare nel corso del tempo, il profilo di rischio verrà aggiornato per riflettere la situazione reale. Lo sconfinamento massimo consentito nel profilo di rischio adiacente è fissato in misura del 15%. Nell'esempio grafico illustrato sotto, le bande di oscillazione sono evidenziate in arancione:

Se un fondo classificato con rischio moderato per esempio si collocasse nella posizione A1 in un trimestre e nella successiva osservazione si spostasse in posizione A2, il profilo di rischio non verrà modificato in quanto lo spostamento è ancora all'interno del range di tolleranza ammesso. Se, invece, il fondo supera il limite consentito, il profilo di rischio verrà opportunamente aggiornato.

Nel caso in cui il fondo sconfinasse in un profilo di rischio adiacente per due trimestri consecutivi, anche in questo caso il giudizio di rating verrebbe opportunamente modificato.

I principi guida dell'approccio sopra descritto partono dalla osservazione di differenti elementi:

- Le più conosciute metodologie attuali di valutazione del rating non sono disegnate per cogliere il punto di vista dell'investitore, ma partono da quello del gestore, trascurando, quindi, il concetto di profilo di rischio e di obiettivo del cliente.

- Non esiste un sistema di classificazione standard per i Fondi Europei e dunque la classificazione viene lasciata alla discrezione dei provider. Qualunque errore potrebbe avere un pesante impatto nella valutazione del rating. Basando la classificazione in un profilo di rischio su un approccio puramente qualitativo, viene creato un metodo di valutazione trasparente e oggettivo che esclude tutti gli eventuali problemi legati a valutazioni soggettive incorrette.

- I profili di rischio non sono delle previsioni per il futuro, così come la misurazione della volatilità non tiene conto dei rendimenti futuri. Allo stesso modo, nella determinazione di ciascun Rating si fa riferimento alle serie storiche di ciascun fondo risalenti ai 60 mesi precedenti la data di determinazione. Pertanto, atteso che le performance passate non costituiscono un indicatore affidabile dei risultati futuri e che i valori possono in futuro scendere come salire, il Rating è da intendersi come un puro indicatore informativo che dovrebbe essere usato all'interno di una più complessa analisi.

MoneyMate Ratings

Una volta inseriti in un determinato profilo di rischio, i fondi devono essere opportunamente valutati all'interno del profilo stesso. La metodologia di classificazione dovrebbe essere: completa, trasparente, pesata per il rischio, applicabile a tutti i tipi di fondi, indipendente dal benchmark e essere sufficientemente rappresentativa dei cicli del mercato.

Per spiegare come vengono calcolati i Rating in questa sezione verrà data una dettagliata descrizione della metodologia adottata da MoneyMate.

Definizione dei fondi da includere nella valutazione

MoneyMate classifica solo i fondi per i quali viene definito un profilo di rischio, mentre per quelli per i quali esistono più Share Classes viene individuata la Master Share Class, e tutti i comparti dello stesso fondo vengono classificati come questa.

Come vengono classificati i fondi da MoneyMate?

Per riprodurre una classificazione basata sui rendimenti, la maggior parte degli operatori del settore utilizza generalmente strumenti dalla Teoria Moderna del Portafoglio , come, per esempio, lo Sharpe Ratio o Alpha. Anche se questi metodi tradizionali sono molto validi, essi non considerano l'obiettivo dell'investitore che generalmente consiste nel raggiungere almeno un livello minimo di

rendimento. Inoltre, la maggior parte degli indicatori convenzionali si basano su distribuzioni normali dei rendimenti, il che potrebbe dare risultati fuorvianti nel caso di distribuzioni non-normali.

Bisogna considerare quindi i seguenti problemi:

- I rendimenti dei fondi tendono ad avere punti di Fat Tails (Kurtosis) cioè, maggiore frequenza delle osservazioni alle estremità della curva, rispetto al centro. Questo significa che perdite e guadagni elevati sono più frequenti di quello che viene rappresentato dalla media e dall'analisi della varianza.

- Oltre a quanto detto sopra, bisogna considerare inoltre che le distribuzioni presentano Skewness (es.: le osservazioni non sono distribuite simmetricamente intorno alla media). Il risultato è che la media e la mediana possono essere collocate in punti diversi. I modelli tradizionali che non considerano i rischi di Skewness, assumendo che le variabili sono distribuite simmetricamente intorno alla media quando invece non lo sono, potrebbero sottovalutare l'effettivo rischio delle distribuzioni con alto Skewness.

Oltre alle distribuzioni di Kurtosis e di Skewness, è abbastanza frequente trovare curve di tutti i tipi e forme: ciò posto, soltanto la ricostruzione punto per punto della curva può dare una descrizione accurata della situazione.

Introduzione di Omega

Il Rating MoneyMate si basa sulla combinazione pesata di Omega e della Downside Deviation. L'indicatore Omega è stato introdotto nel 2002 da Con Keating e William Shadwick. Sostanzialmente, Omega non è affetto dagli stessi limiti dei modelli che si appoggiano sulla normalità della distribuzione come assunto di base, in quanto esso prende in considerazione tutti i momenti della distribuzione (Media, Skewness, Kurtosis). Il vantaggio, quindi, è che Omega si adatta all'analisi di distribuzioni normali e non, consentendo quindi di classificare tutti i tipi di fondo, inclusi quelli che hanno distribuzione asimmetrica.

L'indice viene calcolato nel seguente modo:

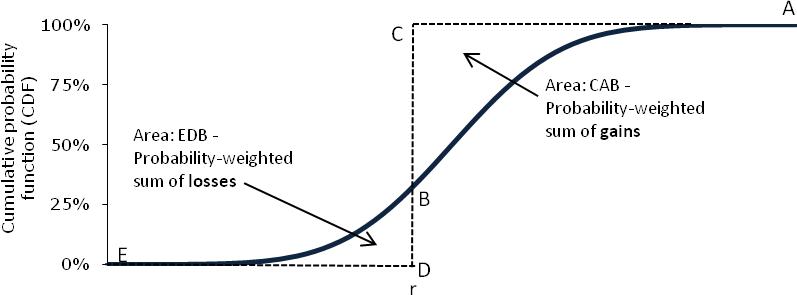

$$ Omega(r) = \frac {\int ^{b}_{r}(1 - F(x))dx } {\int ^{r}_{a} F(x)dx} = \frac {Area\: \ CAB}{Area\: EDB} $$

Dove

$ a, b = $ Interval of returns

$ F(x) = $ Cumulative distribution function of those returns (CDF)

$ r = $ The threshold return where the the ratio is being evaluated

Questo metodo può essere spiegato meglio con il seguente grafico:

Nel grafico le probabilità sono rappresentate, da 0% a 100% sull'asse verticale, mentre l'asse orizzontale contiene lo storico dei rendimenti del fondo, dal rendimento più alto a quello più basso. La linea verticale tratteggiata rappresenta il rendimento minimo accettato (MAR Minimum Acceptable Return).

Omega si ottiene dalla somma dei rendimenti maggiori del minimo rendimento accettato moltiplicati per la loro relativa probabilità (Area CAB). Tutto viene poi diviso per la somma dei rendimenti minori del minimo accettato, moltiplicati per la loro rispettiva probabilità (Area EDB).

La procedura di Rating

Un fondo con Omega elevato è sempre preferito rispetto ad un fondo con Omega basso, in quanto un fondo con Omega più elevato ha maggiori possibilità di realizzare rendimenti superiori al minimo livello accettato (MAR).

MoneyMate calcola Omega con un MAR pari al rendimento di un investimento considerato Risk Free. Viene quindi preso come soglia il rendimento del tasso BCE. I fondi con Omega più elevato avranno maggiore probabilità di realizzare rendimenti uguali o maggiori del rendimento minimo accettato rispetto a quelli con valore di Omega minore.

La classificazione Omega confrontata con i metodi di misurazione tradizionali

Sono stati fatti numerosi studi per raggruppare i fondi e classificarli utilizzando anche metodi diversi: Sharpe Ratio, Geometric Sharpe Ratio, Information Ratio, Jensen s Alpha, e Holding Period Alpha. Tutti gli studi hanno dimostrato che la classificazione tende a risultati simili indipendentemente dal tipo di strumento utilizzato.

É stata dimostrata da diversi studi, inoltre, una bassa correlazione tra Omega e Sharpe Ratio, è ragionevole quindi assumere che le classificazioni Omega sono poco correlate anche con gli altri indicatori tradizionali come Information Ratio, Alpha Rankings etc.. Questi risultati vengono ottenuti grazie al fatto che Omega riesce a catturare maggiori informazioni, cosa che invece non accade con l'analisi media-varianza.

La sezione seguente mostra un semplice esempio di come e quando le classificazioni secondo Sharpe e Omega differiscono tra loro e perché.

Omega e la Distribuzione Normale

Come illustrato sopra, il beneficio principale dell'indicatore Omega è che l'analisi prende in considerazione tutte le informazioni disponibili riguardo al rischio e al rendimento di un fondo.

I metodi di misurazione tradizionali come lo Sharpe Ratio possono catturare una grande quantità di informazioni nel caso di una distribuzione normale dei rendimenti e non troppo lontani tra loro.

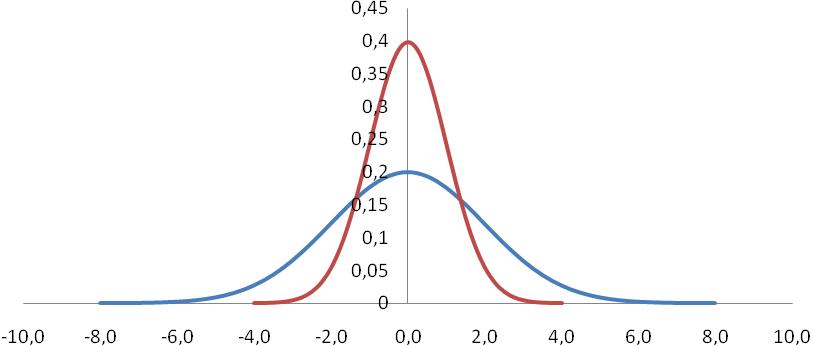

Grafico di due distribuzioni normali (simmetriche) dei rendimenti

In una distribuzione normale, come accade nel grafico sopra, i rendimenti si distribuiscono in maniera simmetrica intorno alla media e la frequenza diminuisce man mano che ci si allontana da essa.

Come illustrato nella tabella sotto, se la distribuzione è simmetrica tutti i rendimenti possono essere descritti con la media e la varianza e momenti di Skewness e Kurtosis sono poco significanti.

| Titolo | Performance | Std Dev | Sharpe | Classifica Sharpe | Omega | Classifica Omega |

| Enter Sverige | 77,69% | 4,013 | 0,400 | 1 | 1,485 | 1 |

| HQ Fonder Sverigefond | 70,12% | 3,865 | 0,382 | 2 | 1,404 | 2 |

| Skandia Sverige | 68,42% | 3,806 | 0.380 | 3 | 1.392 | 3 |

| Handelsbanken Sverigefond | 68,80% | 3,841 | 0,379 | 4 | 1,386 | 4 |

| Aktie-Ansvar Sverige | 69,30% | 3,955 | 0,371 | 5 | 1,382 | 5 |

| Carlson Sverigefond | 61,97% | 3,802 | 0,352 | 6 | 1,297 | 6 |

| Eldsjäl Sverigefond | 59,43% | 3,667 | 0,351 | 7 | 1,269 | 8 |

| Carnegie Sverige | 60,60% | 3,782 | 0,347 | 8 | 1,276 | 7 |

| SEB Sverigefond | 56,90% | 3,759 | 0,332 | 9 | 1,231 | 9 |

| Banco Sverige | 54,55% | 3,75 | 0,321 | 10 | 1,198 | 10 |

I fondi selezionati presentano una distribuzione normale e sono classificati per Omega e Sharpe Ratio

Come si può notare, in caso di distribuzione normale dei rendimenti la classificazione Omega è molto simile o uguale a quella dello Sharpe.

Dalla tabella di cui sopra appare altresì evidente che le classifiche secondo Omega e Sharpe sono altamente correlate. Per dare un valore alla correlazione possiamo calcolare un fattore di correlazione (Spearman Rank Order Correlation Coefficient). Questo fattore può essere un numero compreso tra -1 e 1, dove 1 rappresenta una

perfetta correlazione e -1 una correlazione perfetta inversa.

Il Fattore di correlazione viene calcolato utilizzando la formula seguente:

$$ Spearman\: Rank\: Order\: Correlation\: Coefficient = 1 - \frac {6\sum d^{2}_{i}}{n(n^{2}-1)} $$

Dove,

$ d_{i}= $ differenza tra le classificazioni dei valori corrispondenti Xi (sharpe) e Yi (omega)

$ n =$ Il numero di elementi in ogni serie di dati

Nella tabella riportata sopra, la correlazione tra lo classifiche è 0,99, valore che indica una dipendenza molto forte.

Come vedremo nel prossimo esempio, invece, questo non vale per delle distribuzioni non normali.

Omega e la Distribuzione Non-Normale

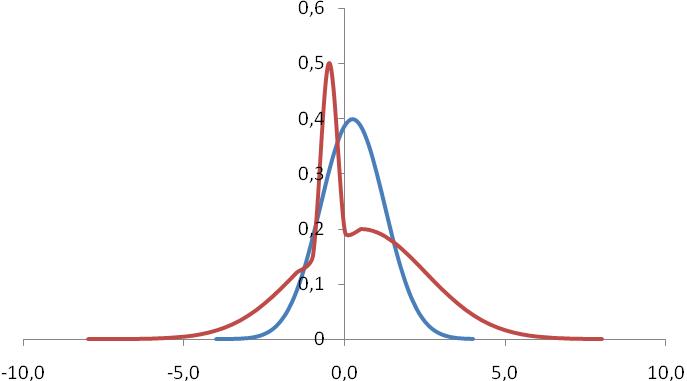

Trascurare la non-normalità di una distribuzione potrebbe comportare dei rischi. Il problema viene illustrato nel grafico sotto.

Le due linee rappresentano la distribuzione dei rendimenti di due fondi, i quali, potrebbe non sembrare, ma hanno la stessa media e la stessa varianza. Essi inoltre hanno lo stesso Sharpe ma presentano una propensione diversa a rendimenti estremi.

Queste due distribuzioni prese ad esempio hanno la stessa media e la stessa varianza

Omega, riproducendo in maniera rigorosa ed esatta la serie storica dei rendimenti, corregge eventuali errori derivanti dall'approssimazione effettuata utilizzando altri indicatori.

| Titolo | Perfomance | Std Dev | Sharpe | Classifica Sharpe | Omega | Classifica Omega |

| Bid & Ask Stella Nova Hedgefond | 34,78% | 0,737 | 1,021 | 1 | 0,567 | 6 |

| Catella Hedgefond | 26,44% | 0,933 | 0,616 | 2 | 0,380 | 7 |

| Aktie-Ansvar Graal | 16,30% | 0,679 | 0,500 | 3 | 0,089 | 11 |

| Brummer Multi-Strategy Euro | 36,69% | 1,690 | 0,475 | 4 | 0,840 | 1 |

| SEB Multihedge | 16,42% | 0,826 | 0,416 | 5 | 0,125 | 10 |

| Atlant Explora | 18,76% | 1,126 | 0,357 | 6 | 0,312 | 9 |

| Brummer Zenit | 28,90% | 1,932 | 0,333 | 7 | 0,703 | 4 |

| Banco Hedge | 17,47% | 1,345 | 0,278 | 8 | 0,366 | 8 |

| Brummer Nektar | 24,65% | 2,367 | 0,236 | 9 | 0,681 | 5 |

| Brummer Lynx Bermuda | 27,70% | 3,366 | 0,195 | 10 | 0,836 | 2 |

| Brummer Lynx | 27,23% | 3,393 | 0,190 | 11 | 0,833 | 3 |

I fondi selezionati presentano una distribuzione non-normale dei rendimenti, sono classificati per Omega e Sharpe Ratio

In questo esempio, relativo a distribuzioni non-normali, la classificazione dei fondi utilizzando Omega e Sharpe, porta a risultati molto diversi: i Top 3 Sharpe si posizionano al 6°, 7° e 11° posto nella classifica Omega. Lo Spearman Rank Order Correlation Coefficient per i 10 fondi selezionati è -0,5, che indica una relazione inversa tra i due indicatori. Per esempio, un fondo con Sharpe elevato ha una probabilità semi-alta di avere un valore di Omega basso.

Introduzione della Downside Deviation

MoneyMate considera nel calcolo anche la Downside Deviation, allo scopo soprattutto di distinguere i fondi con rendimento inferiore al tasso risk free. Questo indicatore è molto simile alla Deviazione Standard, ma considera solo i rendimenti inferiori al MAR (ECB Middle rate returns index)

La definizione della Downside Deviation è:

$$ Downside\: deviation = \sqrt{\frac{\sum (R_{i}-T)^{2} where R_{i} < T}{N}} $$

dove

$ R_{i} =$ Rendimento al periodio i

$ T = $ Rendimento Minimo Accettabile (MAR)

$ N = $ Numero di osservazioni dei rendimenti

Per calcolare la Downside Deviation, calcoliamo la radice quadrata dello scostamento quadratico dei rendimenti dal MAR dove i rendimenti sono minori del MAR.

Un fondo con un bassa probabilità di perdite elevate (valore basso di Downside Deviation) viene considerato preferibile rispetto a un fondo con un alto livello di Downside Deviation e quindi ad esso verrà assegnato un posizionamento in classifica migliore.

Bisogna inoltre considerare che, se i rendimenti sono positivi nel periodo osservato, la Dovnside Deviation potrebbe essere sottostimata, ma visto che il Rating MoneyMate considera anche Omega, opportune correzioni verranno fatte ove si rendesse necessario.

Combinazione di Omega e Downside Deviation

Una volta stabiliti i criteri per classificare i fondi, è possibile vedere come questi vengono trasformati in Rating.

Per ogni indicatore, in base alla classificazione all'interno del profilo si rischio, un fondo riceve un punteggio da 1 a 100.

Come visualizzato nella tabella sotto, un fondo che per il suo valore di Omega si posiziona più in alto nella classificazione rispetto a uno con Omega più basso viene dotato di un punteggio maggiore.

| Classificazione Omega | Punteggio Omega | |

| Fondo A | 5 | 100 |

| Fondo B | 4 | 80 |

| Fondo C | 3 | 60 |

| Fondo D | 2 | 40 |

La formula per l'attribuzione del punteggio è la seguente:

$$ P_{i} = (X_{i} / N)*100 $$

dove

$ P_{i} = $ è il punteggio attribuito al fondo in base al valore di Omega.

$ X_{i} = $ è la posizione in classifica del fondo al quale vogliamo attribuire il punteggio.

$ N = $ è il numero totale di fondi all'interno del profilo di rischio.

Un punteggio pari a 100 viene assegnato a quel fondo con il più alto valore di Omega, tra tutti quelli appartenenti al gruppo (1 viene assegnato ai fondi con Omega più basso). Per la Downside Deviation il meccanismo è lo stesso. Bisogna però considerare che i fondi con Downside Deviation minore vanno a posizionarsi in un punto più alto della classifica.

Una volta calcolato il punteggio Omega e la Downside Deviation, i due indicatori vengono pesati secondo le regole seguenti:

80% del rating deriva da Omega

20% deriva dalla Downside Deviation

| Omega (peso 80%) | Down. Dev. (peso 20%) | Totale | |

| Fondo A | 42 | 100 | 54 |

| Fondo B | 72 | 65 | 70 |

| Fondo C | 57 | 44 | 54 |

| Fondo D | 86 | 24 | 78 |

| Fondo E | 100 | 24 | 85 |

$$ Totale = (peso(Omega) * punteggio(fondo X_{i}) + (peso(Downside\: Deviation) * punteggio(Fondo X_{i}) $$

Il punteggio totale è la base per la determinazione del rating di un fondo all'interno di un gruppo. Partendo dal punteggio totale viene poi assegnato un numero di Stars da 1 a 5.

Opzioni di analisi

La scelta del livello del Threshold (MAR)

Il livello del Threshold fa da linea di confine tra quello che viene considerato positivo e quello che viene considerato negativo. Viene chiamato Minimum Acceptable Return (MAR).

Questo indicatore dovrebbe riflettere esattamente la propensione al rischio dell'investitore. Investitori prudenti potrebbero considerare tutti i rendimenti sopra allo 0% come guadagni e quelli sotto come perdite. In questo caso, l'investitore ha il solo interesse principale di non perdere il capitale investito ed è contento con piccoli guadagni.

Altri investitori più aggressivi potrebbero invece scegliere un valore del MAR più elevato. La maggior parte degli investitori considerano come guadagno tutti i rendimenti in eccesso rispetto al tasso risk free. Ogni rendimento minore di questo tasso viene considerato come una perdita. Sulla base di questa considerazione, MoneyMate utilizza l'ECB Middle Rate Returns Index come parametro di riferimento per il tasso risk free e questo è anche il rendimento minimo accettabile sia per il calcolo di Omega che per il calcolo della Downside Deviation.

Intervallo temporale - Analisi Rolling

Come detto sopra, quando un fondo ha tutte le caratteristiche necessarie sopra indicate, viene classificato e dotato di un profilo di rischio tenendo conto dei valori pesati di Omega e della Downside Deviation, entrambi calcolati a 3 anni con osservazioni settimanali.

La metodologia utilizzata per il calcolo degli indicatori è di tipo rolling. Questa metodologia è stata applicata per dare maggiore enfasi ai risultati di breve - medio termine in modo da riflettere l'impatto di eventi recenti sul profilo di rischio.

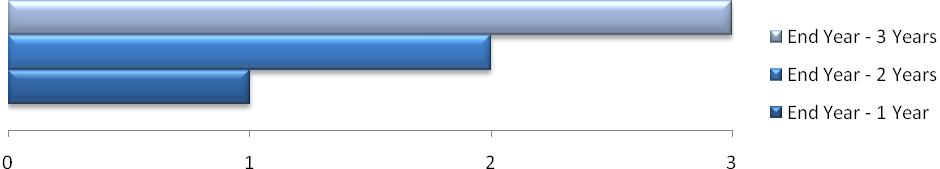

Nello specifico, il valore complessivo a 3 anni di Omega e della Downside Deviation, deriva dalla sommatoria dei singoli valori annui pesati al 50% per l'ultimo anno, 30% per gli ultimi 2 anni e 20% negli ultimi tre anni.

Esempio dell'applicazione dei rating:

Bibliografia

A. Cascon and W.F. Shadwick, Omega Functions and Omega Metrics: An Introduction to Omega Fund Ranking, TFDC 2004.

A. Cascon, C. Keating and W.F. Shadwick, Omega Factor Analysis: Long-Short US Equity, TFDC 2004.

C Keating and W.F. Shadwick, A Universal Performance Measure, Journal of Performance Measurement, Spring 2002.

R.E. Whaley, Derivatives: Markets, Valuation and Risk Management, Wiley 2006.

Kaplan, P. D. and Knowles, J. A. Kappa, A Generalized Downside Risk-Adjusted Performance Measure, Journal of Performance Measurement, 2004.

H. Kazeimi, T. Schneeweis and R. Gupta, Omega as Performance Measure, University of Massachusetts, 2003

J.-F. Bacmann and S. Scholz, Alternative performance measures for hedge funds, AIMA Journal, June 2003

S. Togher and T Barsbay, Fund of Hedge Funds Portfolio Optimization Using the Omega Ratio, The Monitor, July/August 2007

B. du Toit, the Omega function: part 1: an introduction, Vikela, March 2005